陆权时代:2026年中国焦煤进口“蒙煤主导”格局深度解析

— 分享 —

— 收藏 —

编辑:唐宋小编 来源: 唐宋 日期:2026-02-06 浏览量:2

文章标签 进口煤

þ核心结论:总量稳定增长与结构“近强远弱”

预计2026年中国焦煤进口将保持总量高位、渠道多元的格局,但结构上呈现 “近强远弱”的鲜明特征:来自蒙古、俄罗斯等陆路邻国的进口将持续强势并主导市场,而传统海运煤(如澳大利亚、加拿大)的份额和影响力可能进一步减弱。

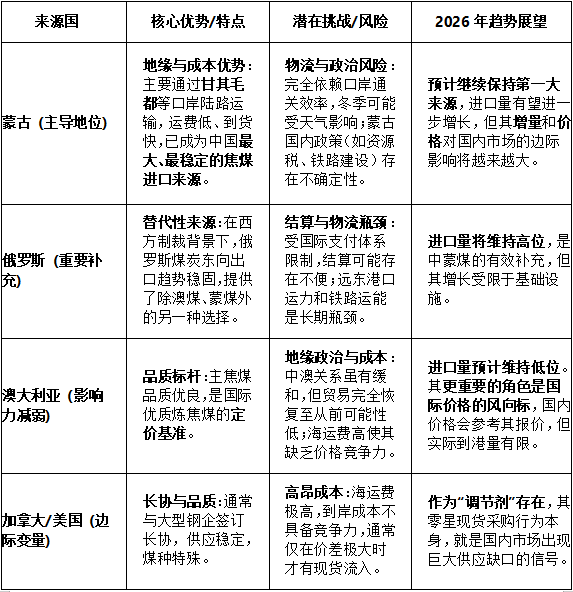

þ主要来源国深度分析与展望

下表详细拆解了各主要来源国的现状、驱动力及2026年展望:

þ结构性变化对国内市场的影响路径

1.定价逻辑的演变:

①“蒙煤价格”成为国内现货市场的重要锚定:随着蒙煤进口量占比持续扩大,其口岸坑口价、到厂价已成为国内许多地区焦化厂采购的实际参考,影响力远超港口库存的澳煤价格。

②国际价格传导路径改变:以往澳煤价格波动会直接、快速地影响国内情绪。现在传导路径变为:国际海运煤价 → 影响国内贸易商和钢厂预期 → 间接影响对蒙煤、俄煤的采购意愿和出价。传导链条变长,且存在滞后和折价。

2.供应安全与波动性:

①优势:多元化的进口结构(特别是陆路邻国)提升了供应的韧性,降低了被单一渠道“卡脖子”的风险。

②新风险:进口集中度转向北方陆路口岸,使得供应稳定性更易受地缘关系、口岸政策、季节性天气(如蒙古冬季严寒) 等非市场因素影响,可能引发区域性、阶段性供应紧张。

3.产业链利润再分配:

①低成本蒙煤、俄煤的持续涌入,会压制国内焦煤,特别是配焦煤的价格天花板,将利润从国内煤矿向中下游的焦化厂和钢厂挤压。

②同时,这也使得国内焦化厂的配煤成本结构发生根本变化,能够灵活使用高性价比进口煤的企业将获得成本优势。

þ2026年需密切关注的具体变量

①蒙古的铁路进展:关注塔本陶勒盖煤矿至宗巴彦方向的铁路建设及通车运量,这将是影响蒙古煤出口效率和成本的关键基础设施变量。

②甘其毛都口岸的峰值通关车数:这是观测蒙煤短期供应松紧最直观的高频数据。

③澳煤价格与国内价格的倒挂幅度:当倒挂严重时,可能预示着国内价格存在回调压力;当价差收窄甚至顺挂时,则可能吸引零星海运煤采购,对市场情绪形成支撑。

④国内宏观政策对钢材需求的影响:终端需求强度最终决定了钢厂对焦煤(无论是国产还是进口)的采购胃口和价格承受力。

总而言之,2026年焦煤进口的核心故事是 “蒙古主导的陆路时代” 。理解这一点,你就抓住了分析市场波动的关键脉络。